しょこら@(@syokora11_kabu)です。

本日も、当ブログをご覧頂きありがとうございます。

当ブログ管理人しょこら@が、株式投資に求めるものは「たくさんの配当金」と「ちょこっとの彩としての、株主優待」です。これまで、一つ一つの銘柄分析はしていたものの、欲しい株を好き勝手買っており、株式投資の基本たる「ポートフォリオPFの中の分散(偏り)」を深く考えずにここまでやってまいりましたw

そこで、この記事を通して、私のPFの偏り具合を公開しながら今後の資金投入にあたってどこを軌道修正するか、考えてみたいと思った次第です。

げ ん じ つ を み ろ

チェックするポイントは以下の4点。比率は6/11時点の評価額に基づきます(ドル円の換算レートは$1=108.7円を使用)

- 日本株:リート:海外株の比率

- 内需銘柄:外需銘柄(海外売上構成大)の比率

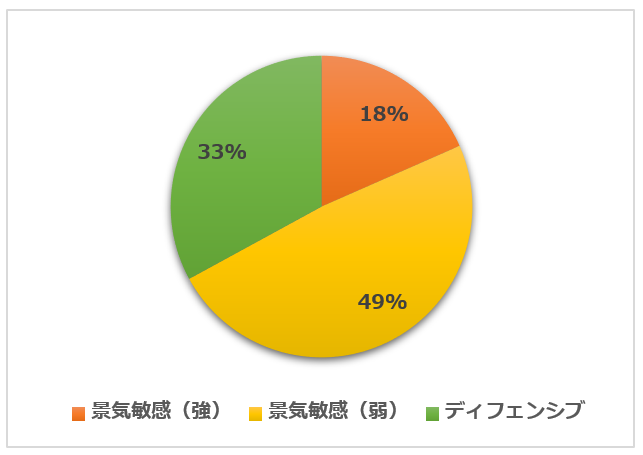

- 景気感度ごとの比率

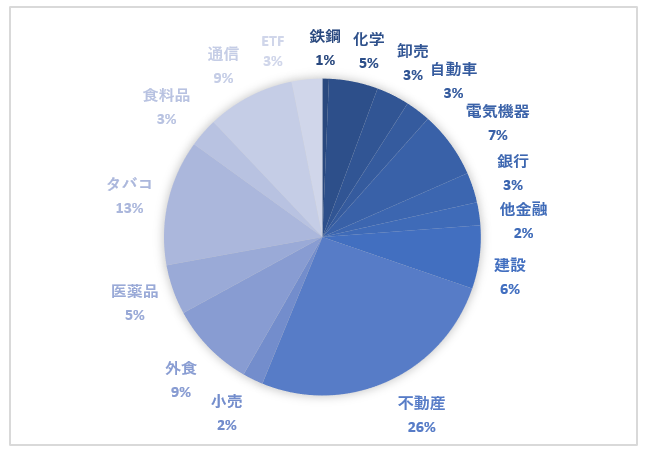

- 業種(セクター)別の比率

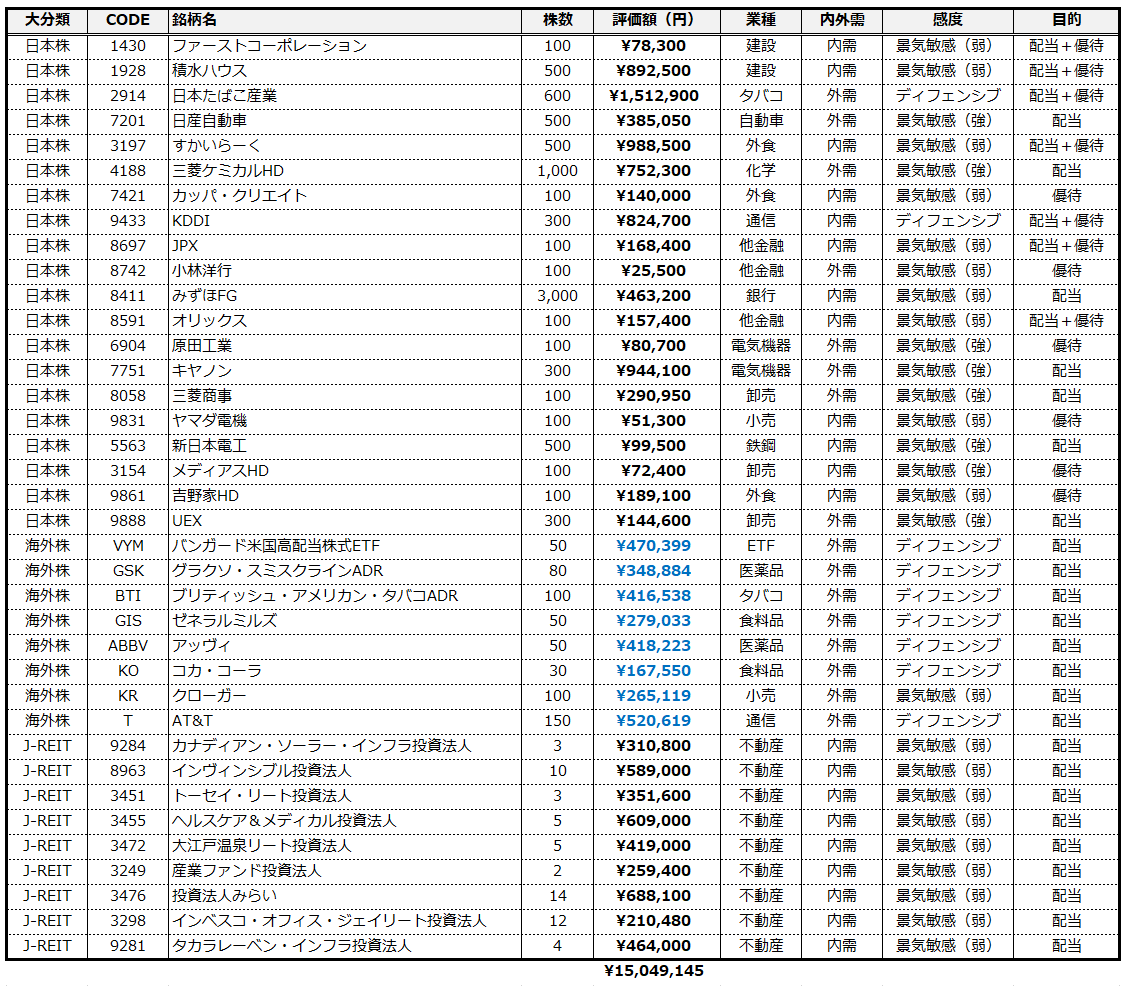

現在所有中の株式は、こちらの表の通り。

それでは、それぞれ見ていきたいと思います!

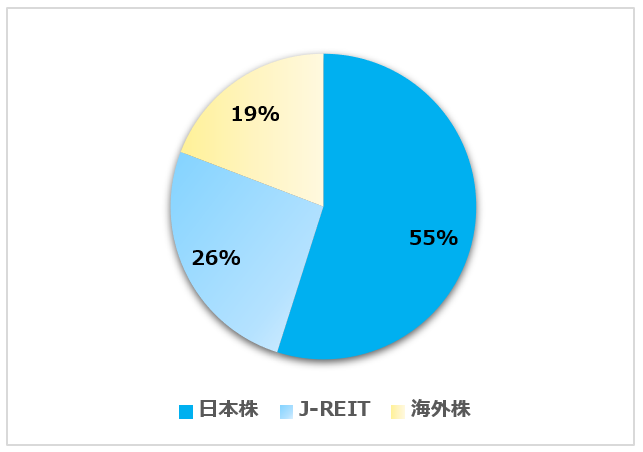

1. 日本株:リート:海外株の比率

2018年末から開始した海外(米国・英国)株投資・・・現時点では2割程度の構成比になっています。リートを含む日本銘柄が非常に多きを占めている状況。目指すところは50:50ですので、今後は海外株を重点的に、買い増していく予定。

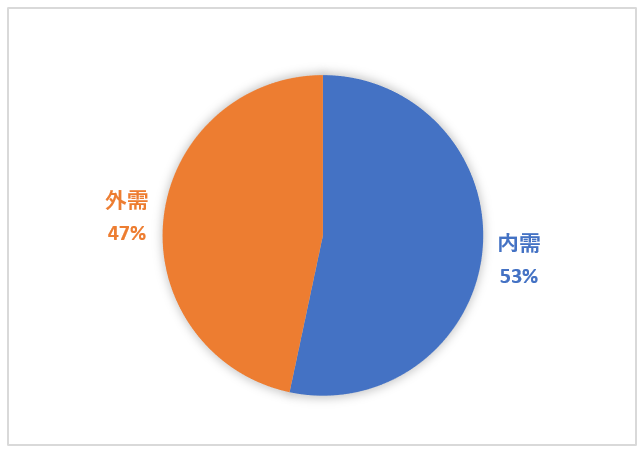

2. 内需銘柄:外需銘柄の比率

将来、人口が縮小傾向にある国内市場だけで戦っている企業は、いずれ頭打ちになるリスクが気になります。例えば(2914)JTや(8058)三菱商事のように、海外を主戦場とする企業ならばその点は問題ありません。

※海外株は外需銘柄にカウントしています。

結果は、ほぼ半々になりました。外食優待系はどうしても内需が中心になってしまいますから、やむを得ないかなぁ、と。

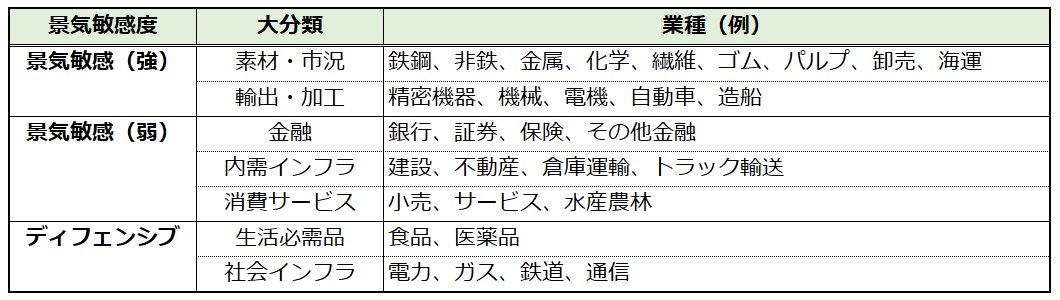

3. 景気感度ごとの比率

それぞれの分類は、以下の表に基づいて行いました。

これによると、景気敏感度の強い銘柄は18%と、さほど多くない結果になりました。リセッションの時は全ての銘柄が一斉に下がるのは仕方ありませんが、性格的に心の平穏を求めるタイプなので、引き続き、景気耐性のある銘柄をメインに買っていくつもりです。

4. 業種(セクター)別の比率

最後に業種別の構成比を見てみます。細かいグラフで申し訳ありません。なおREITは不動産に入っており、冒頭1.の構成比率が、そのままここでも表れています。

ほぼほぼ分散された格好になっていますが、ちょっぴりタバコ(13%)が多め。配当り利回りの高いJTとBTIに頼っているのが要因ですね。

まとめ

ちなみに、私のこのPFの総利回り(予想値)は、税引後ベースで3.45%となっています。税引後で3%以上の配当金が手元に残ればいいなぁ、という気持ちで投資をしていますので、その点では基準はクリアしています。

こうやって見ると、私のPFの特長として、

- まだまだ国内への投資比率が高い

- 景気変動に対して、ビクビクしている

- タバコ銘柄の構成比が、やや高め

という3つの点が明らかになりました。

今後の新規投資先の選択や資金の振り分け、PF内の再配分にあたって、引き続きこれらの数字を意識していきたいと考えています。

まだまだインカム投資は勉強の身ですが、皆様の参考として頂けたら幸いです。

当ブログは、特定の銘柄の買いを推奨しておりません。

くれぐれも投資は自己責任でお願いします!