しょこら@です。

本日もブログをご覧頂き、ありがとうございます

Twitterやってまーす。フォロー嬉しいですぞい!

この週末の衆議院総選挙は、自民党単独で過半数を確保と、予想以上に与党が強かったという結果に終わりました。個人的には、立憲民主の負けっぷりが心地よかったです。あれだけ選挙前に賑わせてくれましたものね。

選挙結果を受けて、月曜日の株式市場は爆上げで始まりました。でもこれは想定通りの単なるご祝儀。肝心なのは、今後出てくるであろう経済対策がどんなものか?与党の言う「成長戦略」は一体どうやって果たされるのか?あまり期待せずに注視していきたいところです。

さて今回の記事では、高配当株一辺倒のかえる🐸ファンド【10月末時点】の資産運用状況をまとめました。テーパリングが囁かれる中で方向性を欠く相場でしたが、果たして資産は増えたのか減ったのか?イチ投資家のリアルをご覧下さい!

2021年10月末時点 保有資産総額

それではいつも通り、最新資産評価額から発表いたします。なお始めにお断りしておきますと、当ブログでのドル円レートは為替変動による運用パフォーマンスへのノイズを無くすため1ドル105円で通年管理しております。ご了承下さいませ。

※生活用メイン銀行口座の残高は除いています

円資産は前月比▲7.1万円、米ドル資産が同+5,117ドル。日米合わせて+46.6万円の増加での着地となりました。円安トレンドを踏まえるともっと増えている筈ですがそこはまぁ置いときましょう。

米国株は比較的堅調だったのですが、日本株がイマイチでした。数字上は4万円程度の減少に留まっているものの、その裏で13.3万円の元本を追加していますので実質的には17万円強のマイナスです。KUSOGA!!

・・・なんて(照)思わずヤサグレてしまいそうな時は ”総資産評価額の推移グラフ" を眺めながら心を落ち着かせます。こちらも為替レートは通しで固定。

今回は、過去データから現預金と確定拠出年金の数字を引っ張り出してきてグラフに反映させてます(先月まではそれらが入っておらず、中途半端でした汗)

このグラフを眺めると、

- 19年12月からコロナショックで約400万円減

- そこからのV字回復で20年12月までに約800万円増

- 21年は右肩上がりで10月までに約600万円増

こんな感じで、2年弱の間に1,000万円増えたという経緯が分かります。なお私が配当投資を始めたのが18年1月なので、そこから数えると2,000万円の増加ですね。

しょせん総評価額なんて相場(運)次第の単なる数字ですし、来年の今頃どうなっているかなんて全く分かりません。ですが "コツコツ入金しながら続けていくことが結果につながるのだ" と自分に言い聞かせるためにも、このような記録を残すのは意味があることかなと思っている次第です。

「S&P500を買っていたらもっと増えてたやんけ」というツッコミは無しでおなしゃーす

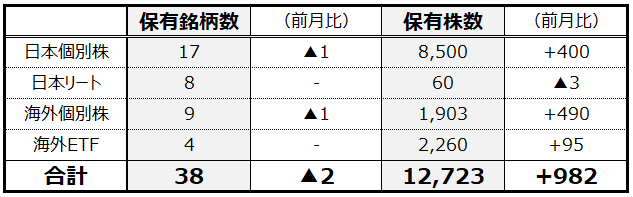

2021年10月末時点 保有銘柄数・株数

以下は、私が保有している株式・J-REITの銘柄数、及び株数です。保有銘柄数は2つ減りましたが、株数は大幅に増えました。買い増しで1銘柄に寄せている、ということを意味してますね。果たしてこれが吉と出るか凶と出るか・・・

2021年10月の取引内訳

次に、1ヵ月の間にどれだけの株・ETF・投信を売買したかを以下にまとめます。

元本の追加

10.0万円(➔日本円口座に入金)

3.3万円(➔投信の定期買付用)

購入・売却した銘柄

【日本株・J-REIT編】

※全て、10/1~31の個々の取引を集約したものです

日本株・J-REITの売買結果です。

先ずは当ブログでも記事にした8570の利確。その資金で高配当+クオカ優待の8098にエントリーしました。累進配当政策にも期待してまーす!8214は「快活は好きだけど配当が戻るまではサヨウナラ」ということで約2万円損切り。電力会社間の乗り換え(9513➔9503)については、石炭火力発電が中心になっている9513は【直近】原油高によるコスト増【長期】脱炭素トレンド、の2つを踏まると少々厳しいかなぁと考えたためです。

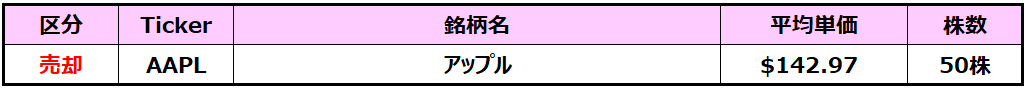

【米国株編】

※全て、10/1~31の個々の取引を集約したものです

一方の米国株です。

最も大きかったのはASTRのナンピン。利確したAAPLの資金をガサーッとロケット発射台に載せてしまいました!新型iPhoneよりマッハで月に到達することを期待しています。それ以外の買い増しは、いつもと変わらない面々が並んでいますね。

【投資信託編】

最後に、サテライトで運用中のインデックス投信です。先月はNASDAQが低調だったタイミングで我慢できず(笑)楽天ポイントオンリーという縛りを破ってレバナスを現金で買い増してしまいました。月末までに戻してきてくれたので、まぁ結果オーライということでヨシ!!

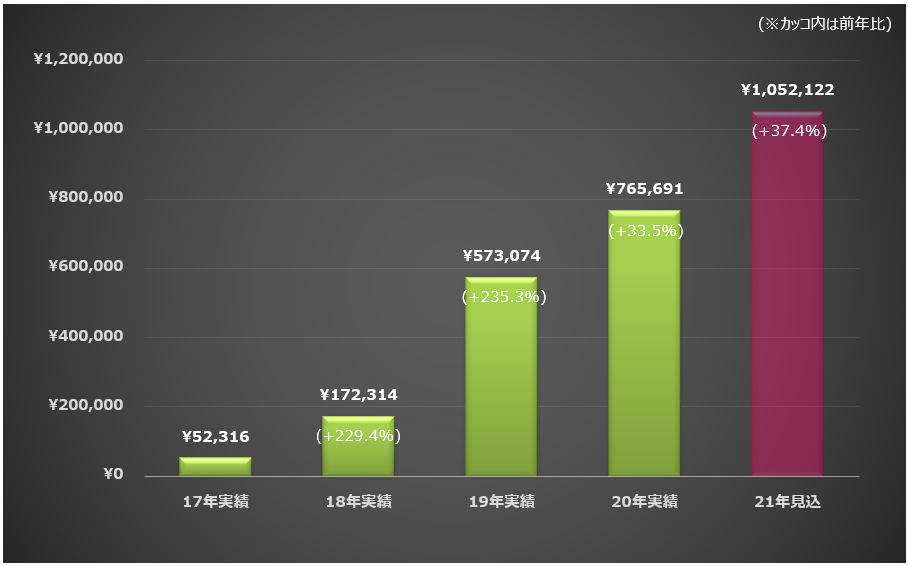

私の投資のoutputは「配当金額」

以上、10月末時点のかえる🐸ファンド資産運用状況をご覧頂きました。

冒頭で「総評価額の増え方、S&P500の伸びに比べたら大したことない」というセルフツッコミをしましたが、不労所得生活を目指す私が配当投資に取り組む上でKPIにしているのは、総評価額よりむしろ配当金の多寡の方。

以下グラフは、税引後ベースの年間配当金額の推移を示しております。配当投資に取り組む以前、17年の時から比べると4年間で20倍に増えました。私にとっては資産総額の伸びよりこちらの方が嬉しく、また意味のある結果なんです。

評価額はいわば「時価」なので、その時々の相場によって大きく変動します。一方で配当金の額は相場に関係なく積み上げれば積み上げるほど確実に伸びていく(※減配リスクは、銘柄マネージメント&増配効果によって相殺可能)という強みがあります。そしてその強みは、暴落時・不況時ほど光り輝くはず・・・

個別株には "決算ガチャ" がありますけどね♡

私は配当株を買い始めて4年目という若輩者ですが、毎年少しづつ株数を積み上げて、このグラフをどんどん伸ばしていきたい。そして数年後に振り返った際「自分のやってきたことは間違ってなかった」と自信につなげられるエビデンスとして、データが役に立つ時がきっと来ると思い、こうやってブログと共に残しています。

いつもお読みくださってありがとうございます。応援のクリックを頂けたら嬉しいです♥