しょこら@(@syokora11_kabu)です。

本日も、当ブログをご覧頂きありがとうございます。

以前、とあるネガティブな報道が流れました。

私達の年金用に積み立てている資金を運用している年金積立金管理運用独立行政法人(GPIF:Government Pension Investment Fund)が、2018年10~12月の運用で14兆円超もの損失を出したという内容です。ご記憶でしょうか?

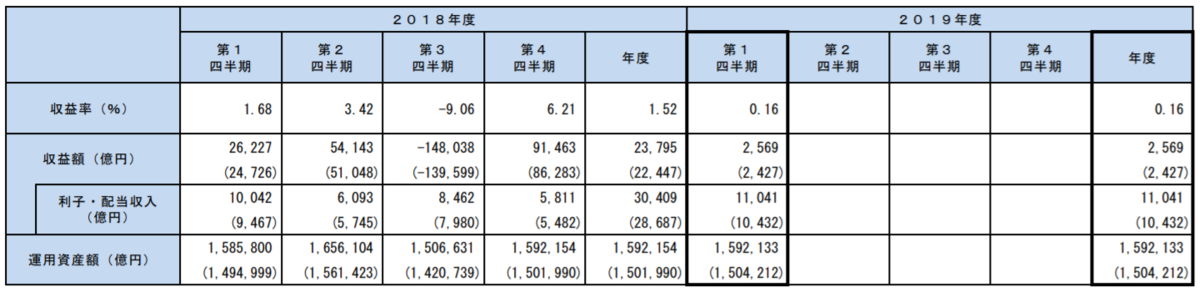

「年金が溶けた」などとセンセーショナルなタイトルで煽っていますが、果たして事実は、2018年度1年間を通してみると、以下表の数字の通り3Qの▲14兆円を補ってなお余りある(+2.4兆円)プラス運用を実現させています。2019年度の1Qも、引き続きプラス推移になっているし、2001年度からの累計では実に66兆円もの巨額な収益を叩き出しているのです。

【2018年度】

1Q: +2.6兆円

2Q: +5.4兆円

3Q:▲14.8兆円

4Q: +9.1兆円 計:+2.4兆円

【2019年度】

1Q: +0.3兆円

※同行政法人 2019年度第1四半期運用状況(速報)より

メディアは上の記事中で「下手くそ投資に年金を委ねるしかない私たち」と言いたい放題な訳ですが、皆様ご存知の通り、昨年3Q(12月末)と言えば "リーマンを超える" とも言われた最悪の相場環境でした。そこだけを切り取って下手くそ呼ばわりし、挙句、上記のような利益が上がっている事実は一切伝えない。

こういったメディアがいるお陰で、投資に対する世間の理解が進まないのだと、腹立たしささえ覚えます。

彼らは下手くそでも何でもなく、真にプロな投資家なのではないでしょうか。

むしろ貴様らの報道姿勢が下手くそだわ

そんな「プロ」の投資法を参考にする

このように、プロとして利益を出し続けている彼らGPIFのポートフォリオは、我々にとっても参考に出来るのではないでしょうか。少し簡単に覗いてみましょう。

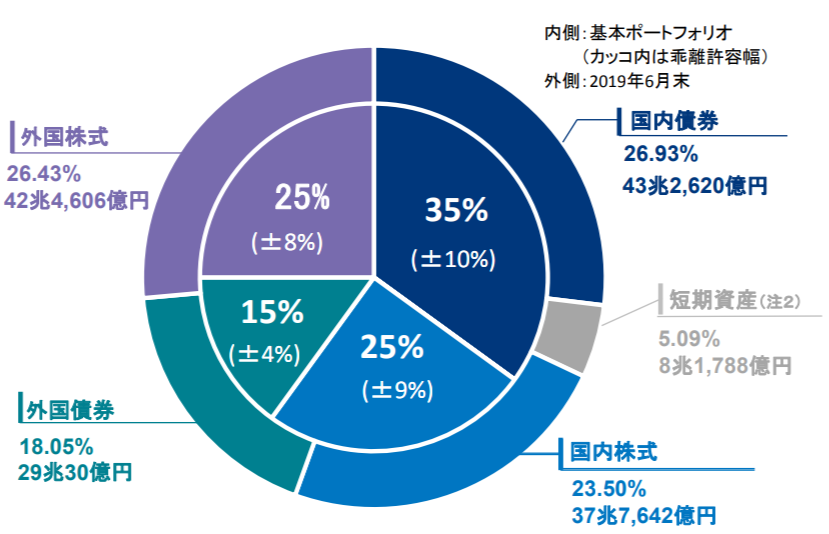

ポートフォリオ構成比

GPIFが公表しているポートフォリオは、以下の通り「外国株式」「外国債券」「国内株式」「国内債券」が20~25%程度づつ、美しいまでに均等に分かれています。先ず何よりこの分散具合が、リスクを抑える上で最も大事なところだと考えられます。

※同行政法人 2019年度第1四半期運用状況(速報)より

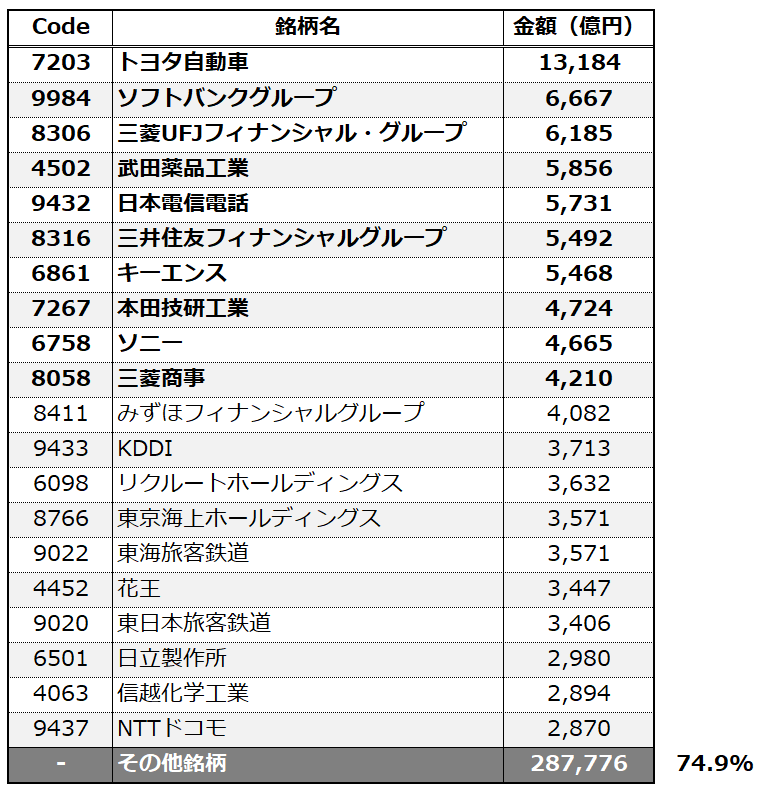

具体的な保有株式(国内株)

GPIFは、保有・運用している株式・債券の銘柄名やその株数、金額をこちらで公開しています。そのうち国内株式は今年3月末時点で「計2,380銘柄・38.4兆円」を運用し、金額上位20銘柄はこのような面々になっています。

(7203)トヨタ自動車がやや突出していますが、ご覧の通り、日本を代表する超優良企業が名を連ねています。GPIFが年金積立金を投資に回す上で「これらの銘柄が長期運用に耐えるものである」と考えているのでしょう。

これらの平均配当利回りは2.79%と、比較的高いものが多いです。以上より、長期に渡り安定的に配当収入を得ることを主眼とした銘柄構成のように思われます。

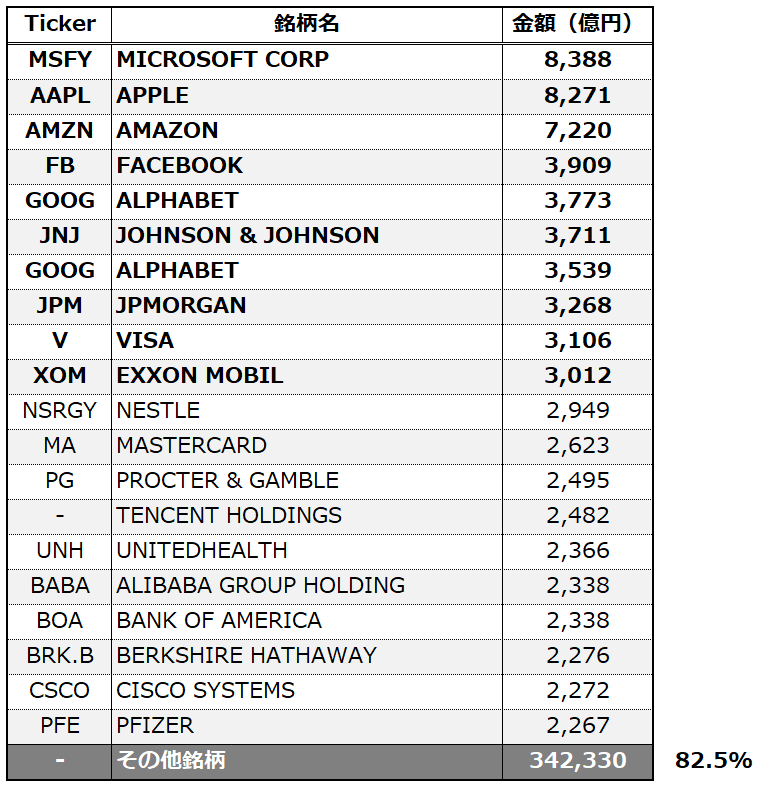

具体的な保有株式(外国株)

一方、外国株式の保有量は「計2,731銘柄・41.5兆円分」になっています。同じく上位20銘柄を見てみます。

こちらを見ると、外国株ではGAFAMや、テンセント・アリババグループ等、ハイテク系のグロース株が目立ちます。米国株投資をしている人から見たら鉄板な銘柄ばかりですね!!これらの大半は配当を出さないか、もしくは極めて低い利回りです。よって配当収入ではなく資産総額を伸ばす(キャピタルゲインを取っていく)ことに重きを置いた投資先の選別であると考えられます。

このように、出来るだけ分散を利かせつつ、日本株で「安定・インカム」を取り、外国株で「成長・キャピタル」を狙うというハイブリッド戦略をGPIFは取っているように見受けました。投資のプロである彼らが手掛けるこういったイメージを、自身の投資活動に取り入れていくのも良いかもしれませんね。

当ブログでは、特定の銘柄を推奨してはおりません。

くれぐれも、投資は自己責任でお願いします!