しょこら@(@syokora11_kabu)です。

今日も当ブログをお読み頂き、ありがとうございます。

先週(9861)吉野家HDによる2019年2月期の決算発表がありました。

牛丼好きのしょこら@は、ここ数年、同社の決算書を読んでおりますが、各企業を通してダントツに美しくなく・読み辛く・ポイントが分かり難い決算書だと個人的には評価しております。

逆にリート系の決算報告書は、デザインセンスが良いところが多いんですヨ

今回の決算を受けて、翌日4/11の同社の株価は▲2.23%下落しました。落ち幅が少なかったのは、悪い決算内容が既に織り込まれていたからだと思われます

当記事では、そんな同社の決算内容を簡単にレビューしています。吉野家ホルダー、ないし同社の株にエントリーしようとしている方の参考となれば幸いです。

今期は「増収・減益・・・じゃなくて無益」

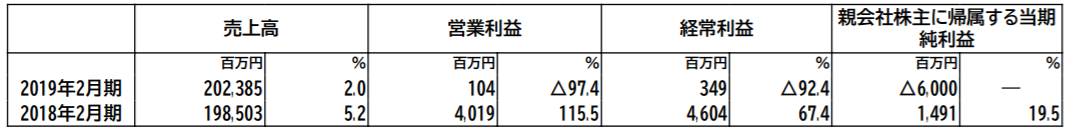

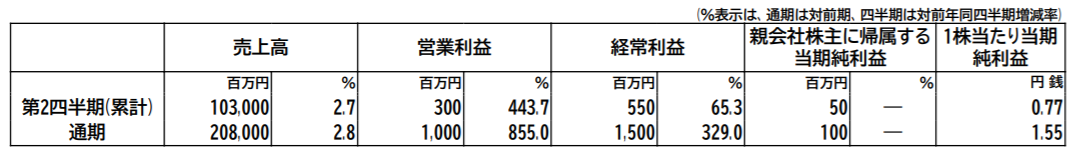

2019年度2月期通算では、売上が前年比+2%となる2,023億85百万円、営業利益が前年比▲97.4%(笑)となる1億4百万円でした。全社をあげてなんとか赤字だけは回避したという雰囲気が目に浮かびます。

※同社 2019年2月期決算短信より

セグメント別の売上・利益状況を見てみます。

先ず売上高は『吉野家』『はなまる』『京樽』及び海外チェーンで前年比プラス。そして相変わらず『アークミール』が大幅に足を引っ張っている構図です。

※同社 2019年2月期決算説明会資料より 以下同

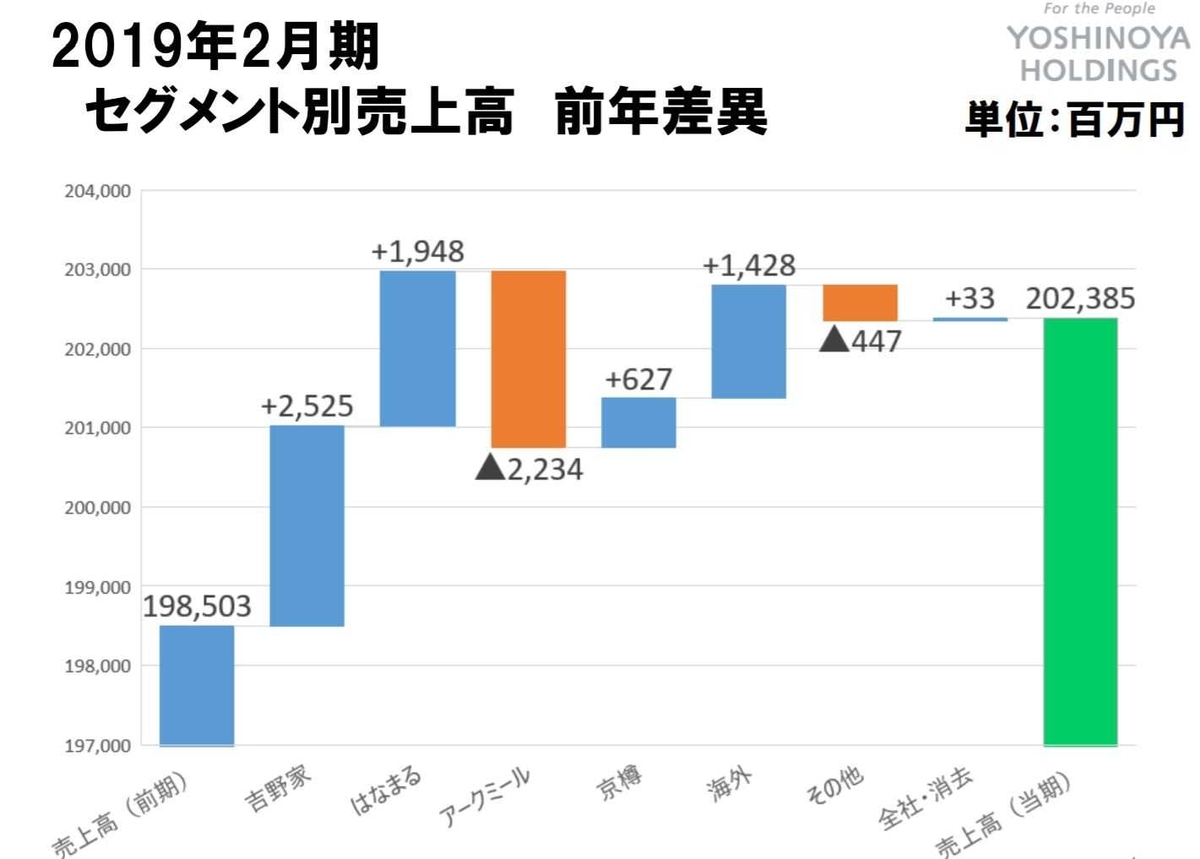

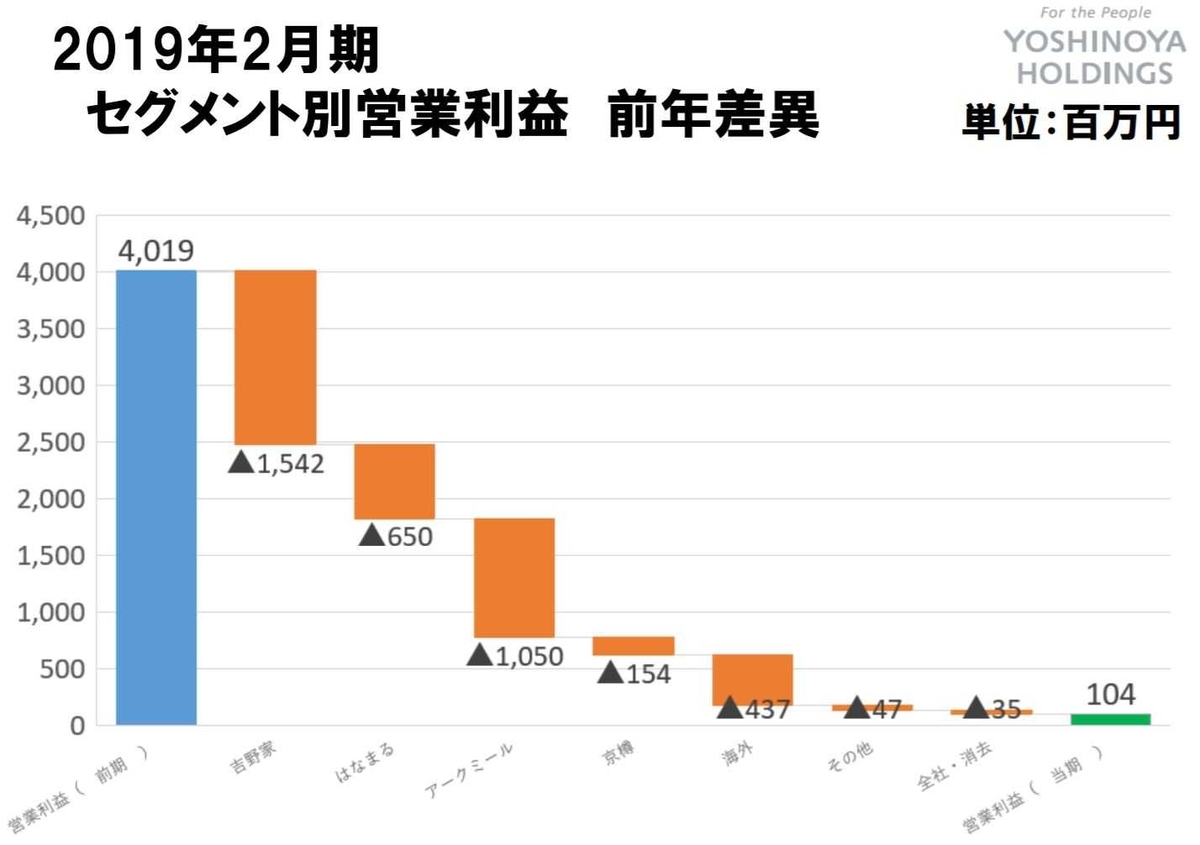

営業利益は全セグメントでマイナス。同社も説明していますが全てのチェーン店において原材料費・人件費の高騰が利益を圧迫させている状況が表れています。

本筋から外れますが、例えばこちらのスライド。スペースの打ち方が揃っていないのが個人的に非常に気になります。こんな感じで一貫して作りが雑(ザツ)いのが、同社の決算説明資料の特徴です。

プレゼン資料のセンスゼロやな

各セグメントの出店状況ですが、海外展開が一番のペース頭。『吉野家』と『はなまる』は微増、『アークミール』は殆ど変わらずといった動き。海外は、アメリカでは西海岸のロス以外(サンディエゴ・フレズノ)にも新規出店するようです。

最後に2020年2月期見通しです。

通期売上高は今期比+2.8%、営業利益は同+855%(笑)という数字が出ています。しかし、事業構造的に利益を出せていない現状で、具体的にどのように改善させるつもりかは資料からは読み解けませんでした。

※同社 2019年2月期決算短信より

以上が、決算資料から引用した数字になります。

客足が落ちている中での突破口はあるのか

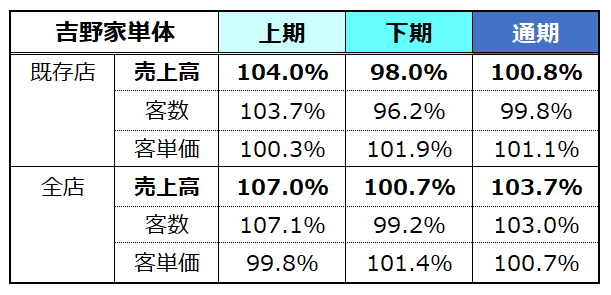

以下表は、吉野家(牛丼)単体の「既存店」および新規店舗含めた「全店」の売上前年比を示しています。いずれも下期に客足が落ちており、特に既存店での落ち方が大きい。純粋に『吉野家の牛丼』への競争力・魅力が、消費者の中で落ちているのではないかと個人的には推察しています。

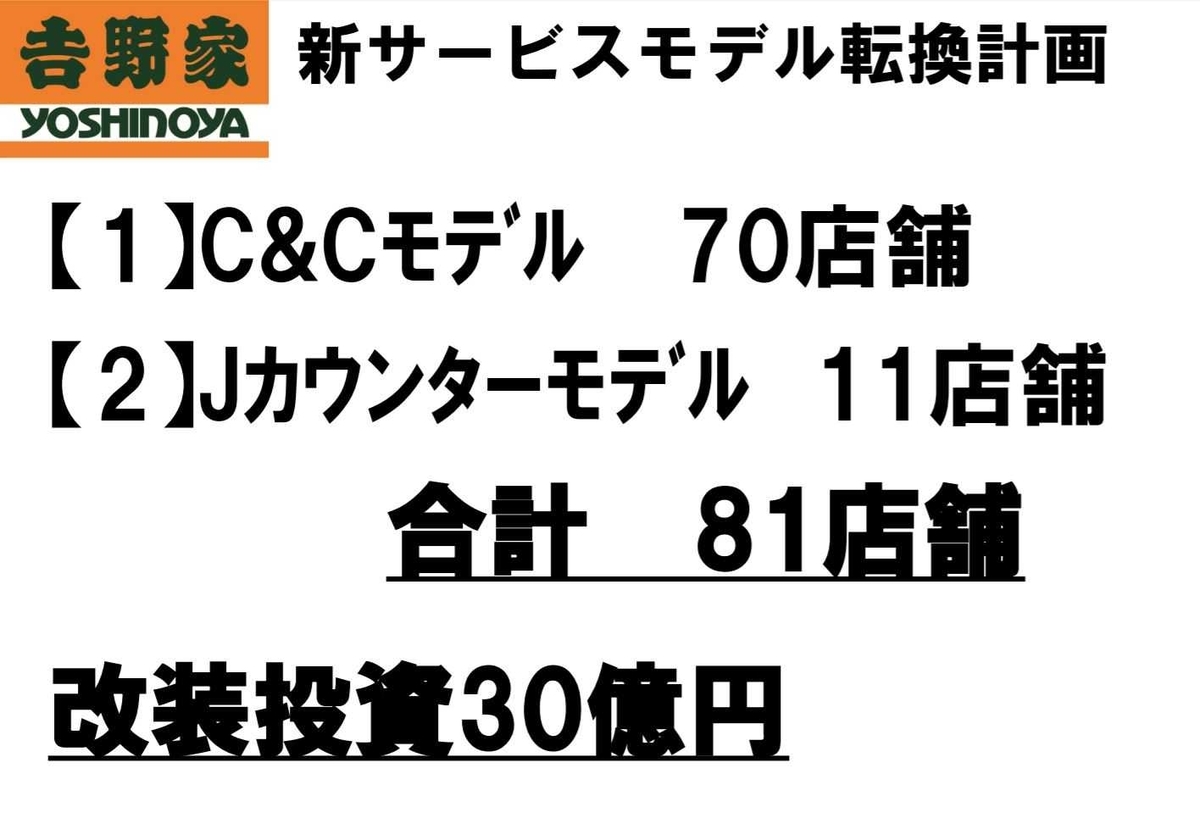

今秋に消費増税が控えていますが、飲食料品の持ち帰りには軽減税率の適用により現行8%が維持されます。同社もキャッシュ&キャリー(C&C:現金で買い、持ち帰る商売形態)を意識した店舗転換を推し進めているようです。

※同社 2019年2月期決算説明会資料より

あ"ー、このスライドも何だか見ててイライラするわ!!

回転率アップや人件費抑制とC&Cは相性が良いと私は考えています。巷でも言われている通り、いっそ松屋のように全店舗食券制にして、セルフサービス的にカウンターで受け取る形にすれば更にコストダウンが進むのではないでしょうか。

投資対象としては「最低」だと思うのだが

以上、決算説明資料を簡単に流し読みしてみました。

はっきり言って良くない状況だと受け止めています。今の外食産業への諸々の逆風を浴びて低迷している利益構造。それを打破する施策も無く、来年度以降の成長のエンジンも力弱い。一般的な投資対象としては、おすすめ出来ません。

それでも株価への影響がこれほどまでに軽微に留まっているのは、ここを買っている投資家達が採算を度外視するほどの牛丼好きであるからに他ならないでしょう。誰もが、年に2回の優待券を心の拠り所に、どんなにプアな決算が出てもガチホのスタンスを崩さない・・・それは私も同様です。

そう。

皆、吉野家の牛丼を愛しているのです(〃艸〃*)

我々のロイヤリティが首皮一枚で続いているうちに、同社には、何とかこの苦境を乗り越えて欲しいと願ってやみません。

当ブログは、特定の銘柄の買いを推奨しておりません。

くれぐれも投資は自己責任でお願いします!