しょこら@(@syokora11_kabu)です。

今日も当ブログをお読み頂き、ありがとうございます。

私の保有株の中で(1435)TATERU君に次ぎ、不動の含み損率「ナンバー2」を誇るアカン子(1430)ファーストコーポレーション。どれくらいの率かというと、

▲40%

セ・リーグで言うと、中日的なポジション。

そういえば私中日ファンだ(´・ω・`)

赤丸のところでジャンピングキャッチいたしました。

※Yahoo!ファイナンスより https://finance.yahoo.co.jp/

全日本女子バレー並のハイジャンプでござる・・・

私にとっては重いお荷物さんではありますが、ひそかに高配当、かつ株主優待でクオカードが頂けるということもあって、なかなか美味しい銘柄とされています。

その同社が、昨日2019年5月期 第3四半期決算を発表しました。決算内容と、気になる今後の配当予定についてまとめましたので、ご覧下さい。

現状の株価・指標

※画像は同社サイトにリンクしています。

【現在株価】 899円 ※2019/4/10終値

【年間配当】 38円/株

【配当利回り】4.23%(税引前)

【配当性向】 31.38% ※2018年度実績

【予想PER】 8.75倍

【実績PBR】 2.25倍

同社は株主優待制度を導入しており、保有株数に応じてオリジナルクオカードを頂くことが出来ます。ただし、権利確定が11月末の年1回のみですので注意が必要。

100株 1,000円分

10,000株 2,000円分

優待まで含めた総利回りは税引前ベース5.34%という高さ。これはなかなか魅力的ですね!今の株価であれば、ですが。

最新決算内容を眺めてみる

今回決算の数字を見てみます。

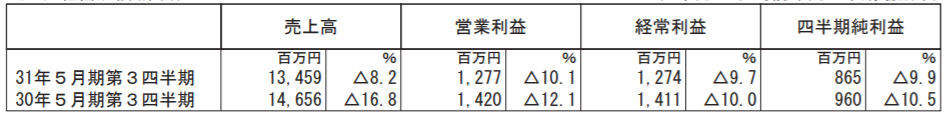

先ず第3四半期までの実績は、減収・減益となっています。それぞれの数字は以下表をご覧下さい。

※同社 2019年5月期 第3四半期決算短信より

同社の強みである造注方式(土地購入、企画、建設、納入まで一気通貫で請け負うやり方)が、着工遅れ等により計画通り進まなかったことが売上・営業利益の減少につながったようです。

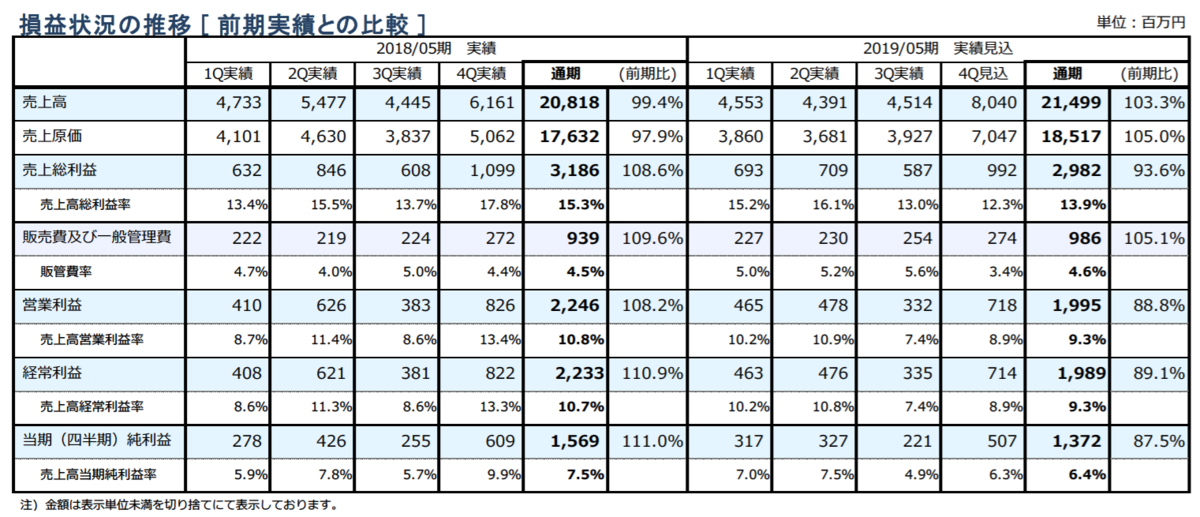

そして通期見通しは+3.3%の増収・▲11.2%の減益とのこと。一転して増収?!最終コーナーで一気に差してくるつもりでしょうか。

※同社 2019年5月期 第3四半期決算説明資料より

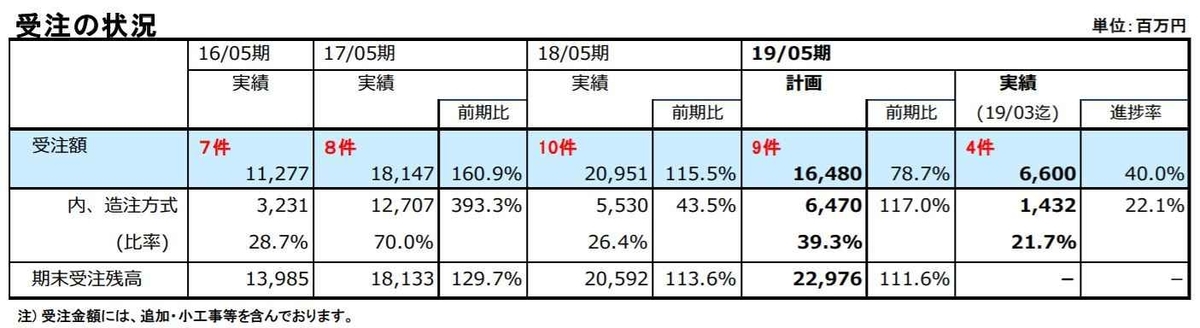

一方の受注状況ですが、前期比78.7%となる計画値に対して僅か40%の進捗。同社の主力事業エリアとなる関東四県(東京・神奈川・埼玉・千葉)におけるディベロッパー間の競争激化や消費増税前の警戒感から、市場全体のマンション着工件数が前年比で▲14.8%と大きく減少している、と同社は説明しています。

※同社 2019年5月期 第3四半期決算説明資料より

以上が、おおまかな数字となります。かなりイマイチな内容だと受け止めました。

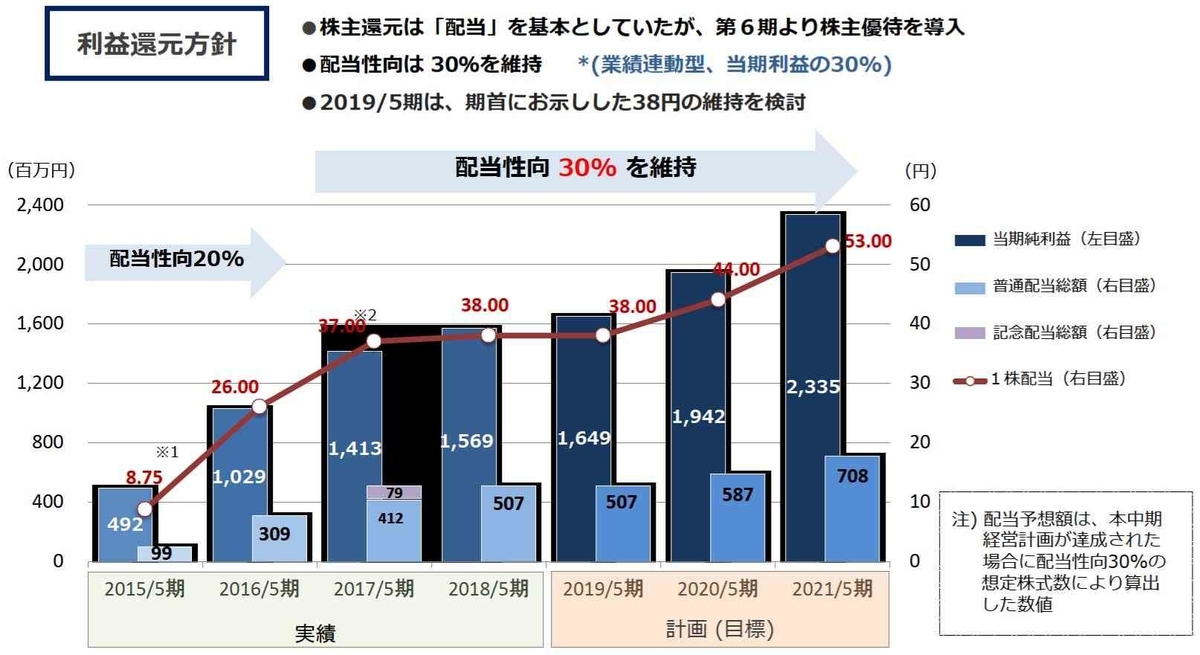

配当計画 今期は維持を検討というが

さて、気になる配当に関する情報です。

同社は配当方針として、配当性向30%を掲げています。2019年5月期は、前期並の38円/株を維持することを検討すると述べていますが、ポイントは「業績連動型」としている点。以下のグラフは、あくまで今期の当期純利益が前期並となり、更に2020年以降が同社の中期計画を達成したと仮定した場合の数字です。

逆に言うと、この利益計画を達成できない場合は減配の可能性もあると読めます。

※同社 2019年5月期 第3四半期決算説明資料より

ちなみに同社の単元株主数は9,873人(※FISCOより)です。この全員に1,000円のクオカを配布しても、かかる経費はせいぜい1,000万円程度。一方、同社の手元キャッシュは今のところそれなりにある(前期末時点で残高77.9億円)ようなので、業績が多少悪化しても直ぐ優待廃止とはしないのでは、と個人的にはみています。カタログギフトあたりに移行することは考えられますが。

一方で、五輪後の中期的な不動産市況後退や、建築コスト(資材・人員)高止まりの現状を考慮すると、同社が示す利益計画の達成確度に対して個人的には疑義の念が拭えません。現に目先の受注計画も、良い進捗とは決して言えないですし。

同社の強みを活かした造注方式による受注→工事完了→売上検収のサイクルがしっかりとした数字に表れるまでは、保有している自分が言うのもなんですが、投資対象としてはネガティブに感じられる次第です。

要するに、ワイみたいに利回りと優待だけで特攻したらアカンってことや・・・

当ブログでは、特定の銘柄を推奨してはおりません。

くれぐれも、投資は自己責任でお願いします!